CICC资产管理公司的成立取得了新进展,该公司拥有万亿美元的资产管理规模。

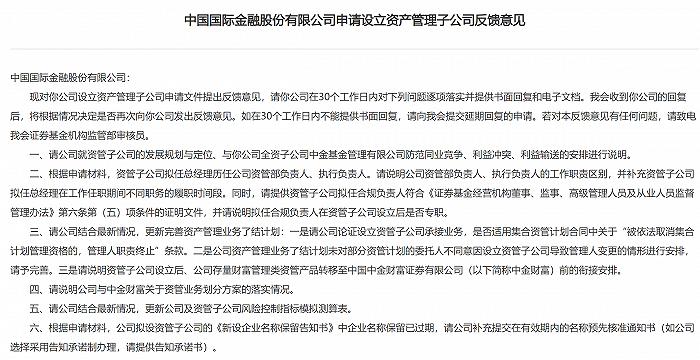

日前,证监会发布公告,对CICC设立资产管理子公司的申请文件进行反馈,六问拷问CICC资管,涉及公司发展规划,高管任职资格,业务衔接,风险控制等多个方面。

去年3月底,为进一步把握资产管理业务机遇,CICC发布公告称,董事会审议通过了《关于设立资产管理子公司并申请公开发行牌照的议案》,同意公司设立全资子公司CICC资产管理有限公司,从事证券资产管理,公开募集证券投资基金等经监管部门批准的业务,其中公开募集证券投资基金。

今年5月底,业界期待已久的一参一控一卡正式落地证监会发布《公募证券投资基金管理人监督管理办法》及其配套规则,明确提出在继续坚持基金管理公司一参一控政策的前提下,适度放宽公募牌照数量限制,允许同一集团旗下证券资产管理子公司,保险资产管理公司,银行理财子公司等专业资产管理机构申请公募牌照

原来,CICC已经拥有了一家全资子公司——CICC基金政策出台后,CICC成为首家获得公募牌照申请反馈的券商,但对资管子公司相应的资本实力提出了更高的要求

在宣布成立CICC资管的同时,CICC公告称,同意根据监管要求,视资产管理子公司风险控制指标,向公司提供总额不超过30亿元的净资本担保承诺。

证监会反馈意见第五条指出,要求公司根据最新情况更新公司及其资产管理子公司风险控制指标模拟计算表。

除了CICC资管,正在筹建中的中信证券资管,申万宏源资管,中信建投资管此前均表示将申请公募牌照母公司已分别控股华夏基金,申万菱信基金,中信建投基金CICC资管被证监会拷问的同业竞争和风险控制指标也值得其他公司深思

另一方面,高管的资质一直是监管拷问的重点和不可或缺的内容,CICC也不例外。

证监会表示,根据申报材料,该资产管理子公司的拟任总经理一直担任资产管理部负责人和公司执行董事请说明资产管理部负责人与公司执行负责人工作职责的区别,补充资产管理子公司拟任总经理任职期间在不同岗位的履职时间同时,请提供资产管理子公司拟任合规官符合《证券基金经营机构董事,监事,高级管理人员及从业人员监督管理办法》第六项要求的证明文件,并请说明拟任合规官在资产管理子公司成立后是否为专职

可是,今年4月,北京证监局发布的一份决定显示,CICC资产管理部执行负责人冯凭被采取行政监管措施,监督谈话。

经查,CICC存在以下问题:一是对同一特征的同一投资品种,估值技术不一致二是用成本法对私募资管计划中的部分资产进行估值冯凭对此负有直接责任

在公司业务衔接安排方面,证监会要求CICC结合最新情况更新完善资产管理业务结算方案:

一是请公司论证设立资产管理子公司承接业务是否适用集合资产管理计划合同中依法取消集合计划管理人资格的,管理人职责终止的条款。

二是公司资产管理业务结算计划未能安排因设立资产管理子公司导致部分资产管理计划委托人不同意变更管理人的情形请改进它

三,请说明资产管理子公司成立后,公司股票理财资产管理产品转入CICC财富前的衔接安排。

证监会提出的第四个问题也与CICC财富有关,要求CICC说明与CICC财富资产管理业务划分方案的执行情况。

CICC财富是CICC从汇金公司收购的全牌照证券子公司2021年,CICC完成了国内20家从事财富管理的营业部整合至CICC财富整合后,CICC作为母公司,开展投资银行,股票业务,固定收益业务,资产管理业务和私募股权业务,作为全资子公司,CICC开展财富管理业务

在反馈意见的最后,证监会表示,根据申请材料,公司拟设立的资产管理子公司《新企业名称保留通知书》中的公司名称保留已到期,请公司在有效期内补充名称预先核准通知书。

CICC年报显示,截至2021年12月31日,CICC资产管理部业务规模为11283.47亿元,较2020年末增长120.0%从产品类别来看,集合资产管理计划和单一资产管理计划的管理规模分别为5683.21亿元和5600.26亿元管理的产品数量为747只,较2020年末增长24.9%

根据中国基金业协会披露的数据,截至2022年一季度,CICC私募管理月均规模为7045.66亿元,位居行业第二,仅次于中信证券。

CICC表示,2022年将继续巩固资产管理业务能力,推动投研体系完善,不断优化产品布局,丰富产品品类,加强客户覆盖,推进金融科技建设,提升为各类客户提供综合资产管理服务的能力,推动向更高附加值的业务模式转型。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。